券商研報浩如煙海,紛繁熱點不斷切換。斗牛財經內容團隊重磅推出《研報精選》欄目,每期精心篩選5條投資線索,為投資者傳遞最有價值的投資信息,準確把握市場投資機會。

開源證券:全球首創車聯網試點落地,車路協同融合更進一步

核心邏輯

一、北京將建全球首個高級別自動駕駛示范區,車聯網加速落地迎來新機遇

北京市正在規劃建設全球首個高級別自動駕駛示范區,統籌“車、路、云、網、圖”等各類優質要素資源,以支持L4級及以上高級別自動駕駛車輛規模化運行,L4級自動駕駛出租車、高速公路無人物流、智能網聯公交車、自主代客泊車等高級別應用場景將有望率先落地。除此之外,近期車聯網產業推動進展事件較多,5G汽車協會(5GAA)為大規模部署C-V2X汽車通信技術提供了一個預測路線圖,預計在未來將有三個C-V2X落地階段。我們認為,5G正在加速車聯網落地進程,車聯網有望多點開花,帶來行業應用另一個爆款。車聯網主要包括車端、路端涉及產業鏈較多,市場規模較大,車聯網的大力發展將進一步促進5G應用的繁榮,帶來更大的市場價值。

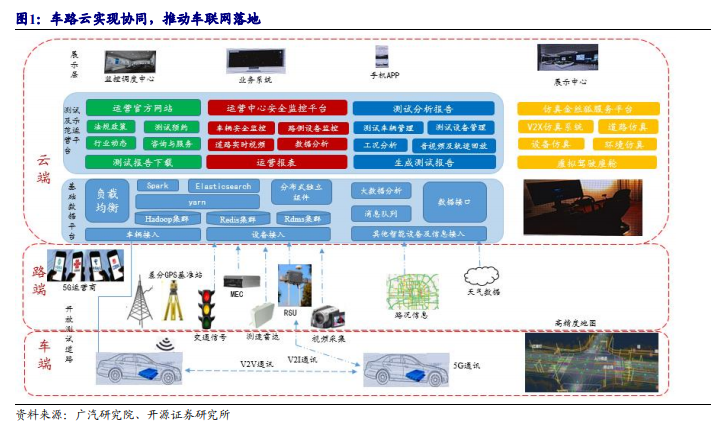

二、單車智能向車路協同融合演進,車聯網生態逐漸清晰

目前自動駕駛汽車已實現小批量示范運營,多運行于特定路線、簡單場景等,僅靠多傳感器的單車智能解決方案,仍然存在外界環境感知的準確度等局限。北京的高級別自動駕駛示范區需要部署高可靠、低時延的通信網絡設施、可持續發展的路側感知基礎設施、符合國家政策的高精度地圖管理服務平臺和底層技術聯通的交通基礎設施,建設邊緣云、區域云與中心云等邏輯統一、物理分散的三級架構云控基礎平臺。車路協同感知,利用路側感知設備彌補單車智能的局限性;車路協同決策,利用信息直傳、車車通訊等彌補單車智能決策的局限性;邊緣計算、云平臺計算,減小對車載芯片的性能要求。車聯網將向單車智能-關鍵路徑協同駕駛-全路段車路協同推進。

投資建議

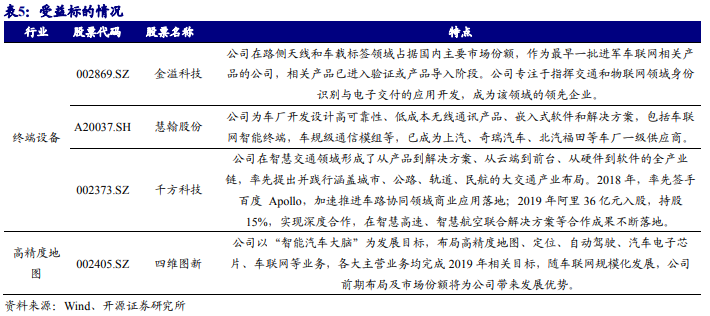

相關龍頭企業先發優勢明顯,業績有望迎來爆發。當前,自動駕駛產業發展還存在諸多痛點,單車智能由于成本和技術瓶頸短期內無法實際應用,需要車路云網協同發展,通過車網深度融合,發揮路側感知能力和網絡對高級別自動駕駛車輛的強力支撐,有效降低車端成本。資源協調整合是V2X玩家的關鍵素質,V2X的執行現階段,仍然是巨頭間的游戲,優先布局車聯網賽道龍頭企業優勢明顯。

推薦標的:車載模組廠商-廣和通、車載模組廠商-移遠通信,受益標的:高速ETC龍頭廠商-金溢科技、高精度地圖龍頭廠商-四維圖新、智慧交通與智慧安防產業龍頭-千方科技、前裝T-BOX龍頭廠商-慧翰股份。

催化劑:國家政策不斷推動車聯網落地;車聯網L3-L5不斷試點落地。

風險提示

5G建設進度不及預期;車聯網進程存在不確定性,相關技術標準尚未完全確定;全球貿易摩擦加劇的風險。

華西證券:注冊制重構投行業務生態,券商加速向現代投資銀行轉型

核心邏輯

一、20H1上市券商業績同比+27%;證券自營、經紀業務正向貢獻最大

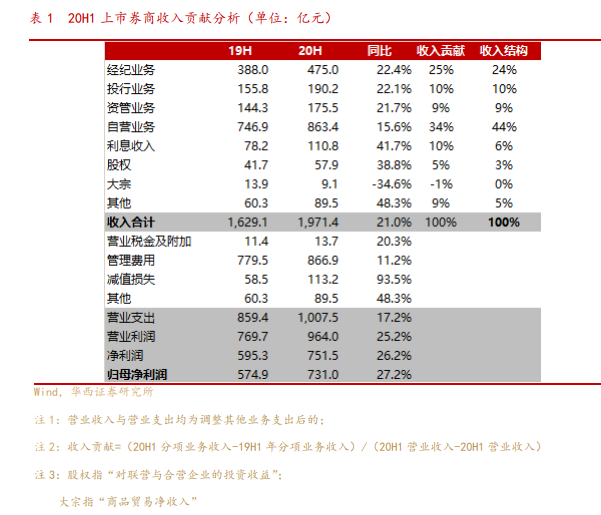

20H139家上市券商實現收入1971億元(減其他業務支出),同比+21%,實現歸母凈利潤731億元,同比+27%。與此同時,上市券商ROE穩步提升,其中19年為6.17%,20H1年化后為8.20%。ROE的提升主要由ROA提升帶來,杠桿率穩步提升,18/19/20H1上市券商的主動杠桿率分別為3.04/3.13/3.26。

自營業務、經紀、資管、投行、利息均為正向貢獻分別34%、25%、9%、10%和10%,20H1上市券商減值損失113億元,同比大增(上年同期是58億元),減值損失與收入比例為5.7%。歸母凈利增速27%,高于收入增速。

二、傭金率繼續下滑,機構化與財富管理轉型提速

20H1行業傭金率為萬2.76,同比下降8%。監管積極推動機構化與財富管理轉型,19年10月,公募基金投顧業務試點正式啟動。2020年4月,證監會發布《證券基金投資咨詢業務管理辦法(征求意見稿)》。提出“應引導對機構投資者提供股票、結構化產品、衍生品等高風險資產投資建議,對普通投資者提供公募基金等相對低風險資產”,公募基金有望迎來大發展。而從市場機構傭金占比來看,15年以來機構化過程已經在發生。

三、注冊制下投行業務超頭部效應明顯;科創板帶動“投行+投資”提升收益率

科創板開通及注冊制實施對于券商投行業務收入增長起到顯著效果,20H1科創板承銷保薦收入30億元,占全市場承銷保薦收入的14%。科創板業務市場集中度遠高于以往市場,以承銷保薦費來看,20H1的CR3為39%,CR5為53%。科創板帶動“投行+投資”提升收益率。19年科創板跟投資金30.76億元,當年收益24.93億元,收益率81%,20年上半年收益27.23億元,收益率49%;20H1科創板跟投資金18.74億元,收益36.03億元,收益率192%。跟投資金20年H1合計收益63.29億元,占證券自營收益的7%。

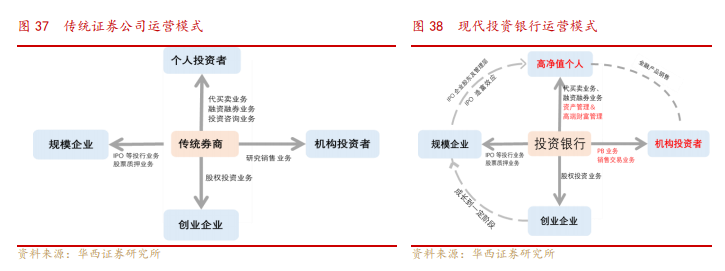

四、注冊制重構券商生態,券商加速向現代投資銀行轉型

傳統證券公司運營模式下業務模塊之間獨立性較高,注冊制下各業務模塊協同增加,形成有機整體。民營、新興產業IPO數量增多,造富效應下股東及管理層將成為券商高端財富管理業務重要客戶來源。私人財富管理部門可以利用投行項目優勢,開發股票市場相關的定增、股票質押回購類項目、并購融資類項目,為高凈值客戶提供高端定制化產品。自營業務功能顯著變化,承擔起賣方業務支持的功能。

盈利預測:中性假設下行業2020年凈利潤增速26%

行業客戶保證金及兩融余額維持高位加之交投活躍,經紀業務與利息收入有望顯著增長,注冊制下IPO融資加快帶動投行業務增長,基金發行火熱資產管理業務有望獲得不錯業績。在2020年全年日均股基交易額9030億元、日均兩融余額12204億元的中性假設下,行業全年預測凈利潤1552億元,同比增長26.1%。

投資建議

目前行業估值處于歷史不高位置,流動性相對寬松以及資本市場改革深化估值中樞有望抬升。目前一級市場政策已經落地包括科創板及存量板塊的注冊制發行、再融資新規的推出,以及新三板一系列盤活政策。為匹配一級市場政策效果,更好地服務實體經濟,后續投資端政策值得期待,包括引導長期資金入市、完善交易制度和衍生品擴容。長期看好行業。

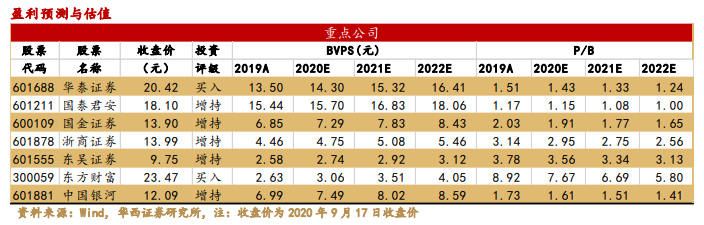

個股方面,我們推薦三條主線:1)估值較低,且受益于行業打造航母級券商各項創新政策的大型綜合性券商,包括華泰、國君;2)投行業務出色,顯著受益一級市場新政的國金、浙商、東吳;3)財富管理業務出色,顯著受益于交投活躍的東方財富、中國銀河。另外投行業務擴容受益標的還有興業證券。

風險提示

外圍市場大幅波動,海外分部經營風險,北上資金大幅凈流出,權益市場大幅下跌,券商股票質押業務風險,衍生品風控不足,創投子公司參與項目的連帶責任,交易量大幅萎縮,資本市場改革低于預期。

東方財富證券:醫保在線支付加速互聯網醫院發展步入快車道

核心邏輯

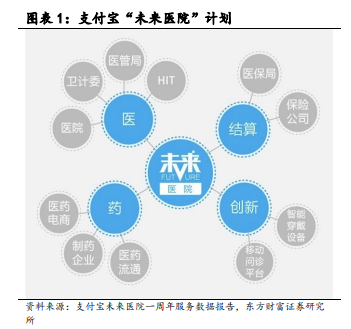

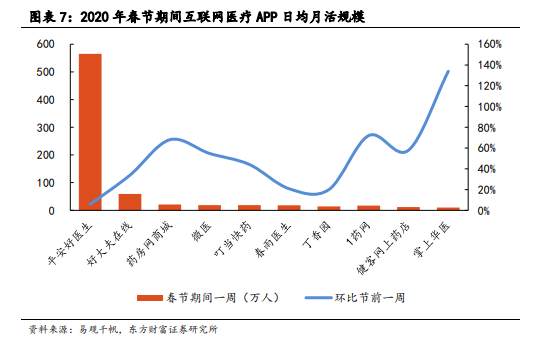

一、疫情加速互聯網醫療政策推進,互聯網醫院建設迎來高潮

互聯網醫院以實體醫療機構為依托,在2020年新冠疫情期間,互聯網醫院的價值凸顯,有關互聯網醫療的相關政策密集出臺,全國各地也火速上線互聯網醫院。互聯網醫院從2014年的1家增長到2019年的351家,2020年經過疫情催化,僅上半年就有215家互聯網醫院落地。此外,根據動脈網數據,截至到2020年4月底建成互聯網醫院的三級醫院僅有325家,三級醫院互聯網醫院建設率僅有11.61%,互聯網醫院建設將有廣闊的發展空間。

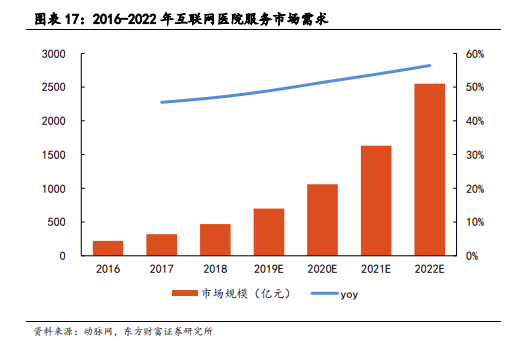

二、疫情加速互聯網醫療醫保在線支付推進,打開互聯網醫院服務市場空間

疫情期間國家醫保局、衛健委發文對常見病、慢性病的線上復診符合要求可納入醫保基金支付范圍,并且對醫保電子憑證的全國化推廣了做了詳盡的時間規劃。互聯網醫療中實現醫保在線支付將有助于極大提升用戶慢性病的支付意愿,提升慢性病在線診療滲透率,進一步推動互聯網診療滲透率提升從而打開互聯網醫院服務的市場規模,根據動脈網數據,2020年互聯網醫院服務的市場規模將達到1060億元,未來三年CAGR將達到53.9%,2022年互聯網醫院服務的市場規模將達到2550億元。

三、浙大邵逸夫醫院展示互聯網醫院落地成效

邵逸夫互聯網醫院以三甲醫院為中心,聯動周邊資源,構建起以分級診療為核心、以實體醫院為主體的智慧醫療云平臺;在互聯網醫保支付上率先實現省級醫保病人線上看病配藥刷醫保卡的服務。逸夫互聯網醫院的運行極大的提升了醫院運營效率和就醫服務質量,也是互聯網醫院運營的旗幟方向。

投資建議

看好扎根于醫保信息化二十余年,有望抓住互聯網醫療醫保在線支付大潮的久遠銀海。

謹慎看好通過四朵云(云醫、云藥、云險、云康)+1(互聯網創新平臺)布局互聯網醫療的衛寧健康,打造中山互聯網醫療信息平臺樣本項目,并有望實現全國化復制的創業慧康。

風險提示

互聯網醫療政策推進不及預期;互聯網醫院普及情況不及預期;醫保在線支付推進不及預期。

平安證券:數字化更進一步,軟件能力成為重點

核心邏輯

一、數字化轉型更進一步

在本屆工博會中,西門子等龍頭企業繼續引領行業數字化轉型趨勢,展出了各自的數字化解決方案和標桿項目案例;近兩年制造業數字化轉型的趨勢愈發明顯,項目落地呈現加速的態勢。從客戶需求角度來看,數字化可以幫助制造業實現全流程的精細化管理,大幅提高生產效率;從自動化企業的角度來看,隨著傳統自動化設備如伺服、變頻器等技術門檻的逐步降低,數字化已經成為行業龍頭企業實現產品差異化、占領下一個十年行業技術制高點的重要方向。在當前制造業向數字化轉型的初期,率先進行數字化升級的企業主要集中在化工、制藥等大型流程工業和鋰電、3C等新興行業。

二、自動化企業增強軟件能力重要性凸顯

從外資企業目前實施的數字化項目案例來看,制造業的數字化主要包括制造規劃、生產線設計、人體/機器人仿真、工廠仿真等環節,需要自動化企業具備軟件開發、自動化技術和行業工藝理解三方面的能力。軟件能力是傳統自動化企業的相對薄弱項,在近十年,我們可以看到西門子、施耐德等龍頭企業通過外延并購,在大幅提升軟件能力,以引領工業界的數字化轉型趨勢。從市場競爭格局來看,由于頭部外資企業研發重心轉向數字化相關技術,預計在未來3-5年,國產品牌在傳統自動化設備上與外資品牌的差距將持續縮小;但是隨著制造業實現從自動化向數字化的升級,西門子等龍頭企業在數字化賽道上前瞻性布局建立起的優勢可能會推動其再次獲得技術上的領先地位。

三、解決方案成為國產品牌主流,新興行業景氣度較高

擴展產品種類、提供行業解決方案已經成為國產品牌的主流趨勢;在行業解決方案領域,大部分品牌主要采用通用型產品+行業工藝包的方式;相比于行業專機,這類方案具有更好的靈活性。在行業景氣度方面,根據我們展會訪談中了解到的信息,目前普遍認為新興行業如3C電子、光伏、半導體等景氣度較高,訂單具備較好的持續性,預計3/4季度需求仍將保持在較好的水平。此外,部分企業表示,由于海外疫情的反復,口罩機出口訂單在7、8月份反彈,需求有所上升。

投資建議

展望下半年,工業自動化板塊在下游先進制造行業需求保持增長和項目型市場逐步復蘇的推動下,業績有望保持增長勢頭:1)強烈推薦匯川技術,公司是國內工控行業龍頭,在疫情期間通過公司在解決方案領域的優勢和保交付的能力,切入部分日系品牌客戶的供應鏈,預計將加速對外資的替代;2)推薦麥格米特,公司以電力電子技術為核心,在智能家電電控、工業電源等領域實現了良好的業務布局,明年有望重現多點開花的良好局面;3)建議關注信捷電氣,公司小型PLC產品具備較強競爭力,DS5系列伺服產品市場反饋良好,公司提供解決方案能力不斷提升。

風險提示

1、若海外疫情未能得到有效控制,將對工控下游部分行業需求產生較大負面影響;2、若國產品牌在產品技術與市場推廣上的進展不達預期,將難以實現在高端市場的進口替代;3、若國產品牌工業軟件能力未大幅提升,可能在提供數字化解決方案的競爭中落后于外資。

興業證券:監管放松周期開啟,十四五是民營航企的黃金期

核心邏輯

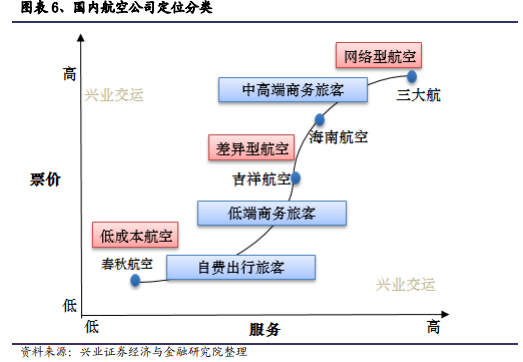

一、公共衛生事件沖擊下,春秋航空、吉祥航空、華夏航空都體現出了較好的防御性

中小型民營航空抵御周期波動的原因是:1)運力調節快,單一機型調配靈活,今年國際航線轉國內航線效果顯著,依靠航空內循環就可以實現盈利;2)良性的資產負債表得以實現未來運力的可持續增長,以量補價維持正增長;3)民營航空公司低成本的特征保證了其盈利的安全墊很大。疫情沖擊下,春秋航空、吉祥航空、華夏航空業務量率先恢復,最先走出疫情。目前華夏航空、春秋航空已邁過盈利拐點,吉祥航空已出現票價拐點。

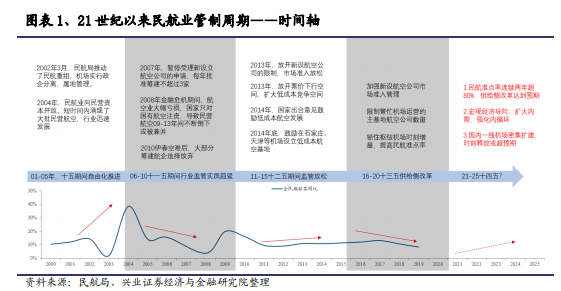

二、2020-2025年是下一個監管放松周期,中小航企將在十四五期間價量齊升

政策導向擴大內需、時刻放量、運力增速超過行業水平,民航大眾化的過程中蘊藏著中小航司的巨大成長空間。以北京大興、上海浦東、成都天府等一二線樞紐機場在2019-22年集中產能釋放、中小航司時刻結構改善。2020年9月15日,民航局發布政策放松樞紐航班準入,放開北上廣最大航班量限制,周期放松的信號逐步明朗。“十四五”期間將重演“十二五”行業監管放松周期的故事:航空自由化、民航大眾化為航空商業模式的創新打開了政策空間,催化了中小航司的成長,人均乘機次數、民航出行比例將繼續提升。

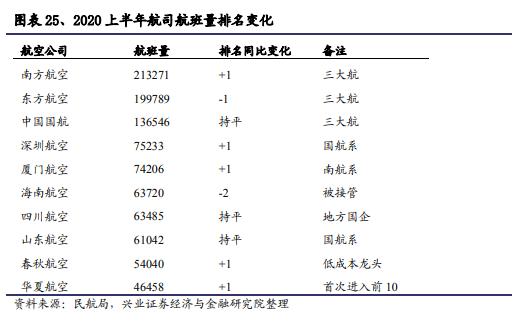

三、時刻放松、增速分化,優質民營航企有望實現市占率持續提升

在全行業運力引進大幅放緩、大部分航企資產負債率高企的大背景下,民營航企在十四五期間逆勢擴張運力提升市占率。春秋航空在11-16年放松周期運力復合增速18.7%,在16-19年監管周期運力復合增速降至12.8%,2020年開始重回高增長通道,預計2020-2021年公司合計引進24-25架A320,未來5年運力的增速和規模的擴張將持續高位。吉祥航空上市以來運力保持平穩較快增長,預計2020下半年引進6架窄體機,21年引進4架787,8-10架窄體機,持續維持規模增速,同時寬體機盈利彈性有望顯現。華夏航空是支線航空龍頭,航線網絡廣、獨飛航線比例高。公司目前持有40架A320訂單,加上此次關于ARJ21-700和C919的訂單共140架飛機,未來幾年運力增長中樞有望保持20%以上,有力支撐公司的成長性。

四、春秋航空等民營航企將顯著受益優質時刻帶來的票價提升

17年開啟的航空供給側改革進入尾聲,優質時刻釋放將持續超預期,助力中小航企進入核心樞紐,收入質量提升。從歷史看,春秋航空的單機利潤在2000萬元/架/年附近波動。在時刻瓶頸放松后,隨著航線結構改善,票價和單機利潤有望持續上行,2019年春秋國內票價為0.376元/客公里,對應單機利潤為1977萬元/架/年,根據我們的敏感性分析:合理預期春秋航空2022年單機利潤將達到2227-3496萬元/架/年,彈性空間巨大。

投資建議

監管放松政策拐點顯現,樞紐時刻放開+市占率提升,“十四五”是民營航企的春天,價量齊升迎來黃金發展時代,繼續強烈推薦。后疫情時代,民營上市航企率先盈利,逆勢擴張;在民航大眾化、自由化的浪潮中,天高任鳥飛,滲透率空間大。我們自2020年7月18日上調行業評級至“推薦”。當前位置繼續強烈推薦成本優勢最明顯、運力逆勢擴張、樞紐時刻有望大幅提升的春秋航空;推薦差異化定位、享受成本收入雙彈性的吉祥航空;推薦率先扭虧,規模增長確定性強的支線龍頭華夏航空。

風險提示

疫情影響和相關政策的不確定性,行業供需失衡,宏觀經濟增長失速,國際貿易摩擦升級,空難、恐怖襲擊、戰爭、疾病爆發等不確定性事件。

風險提示:投資有風險,入市需謹慎,文中所提板塊、個股均只作為邏輯分析與技術交流之用,不作為操作建議,據此操作風險自擔!