嶺南轉債成為首個擁有國資背景且觸發違約的可轉債。

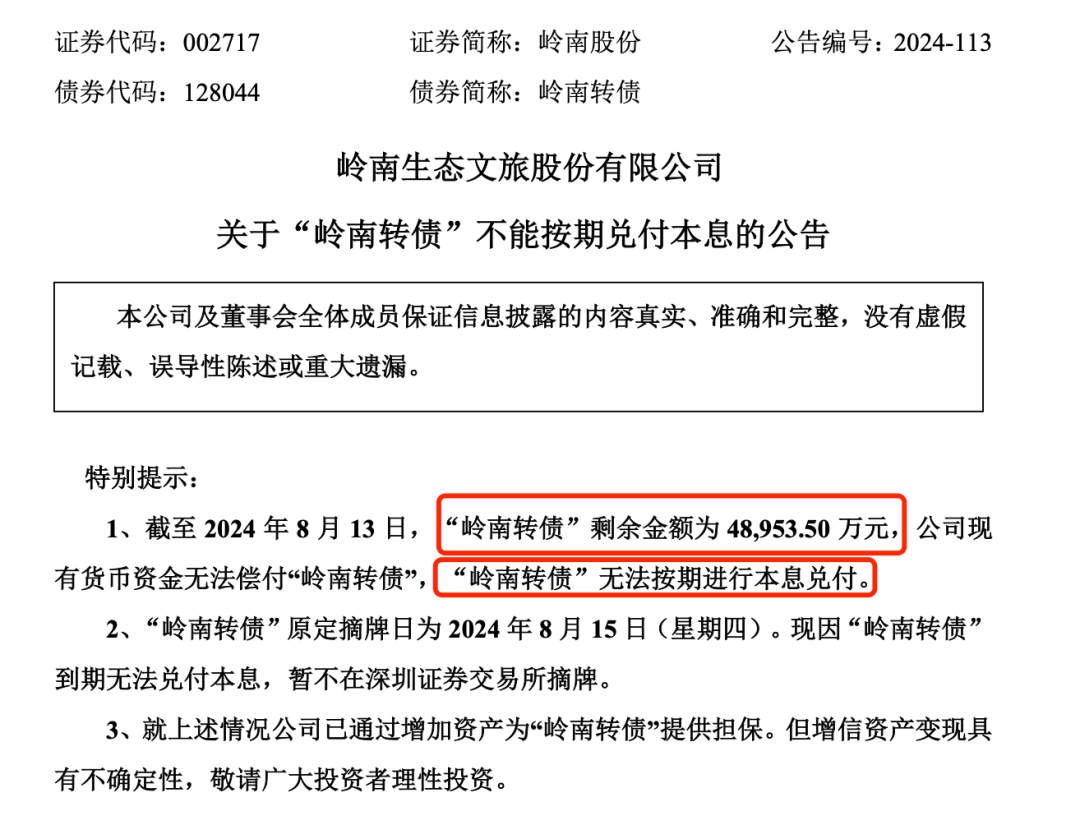

8月14日晚間,嶺南股份公告稱,其發行的嶺南轉債無法按期償還本息,出現實質違約。日前,嶺南股份已向市場打了預防針,稱現有貨幣資金尚不足覆蓋“嶺南轉債”兌付金額。

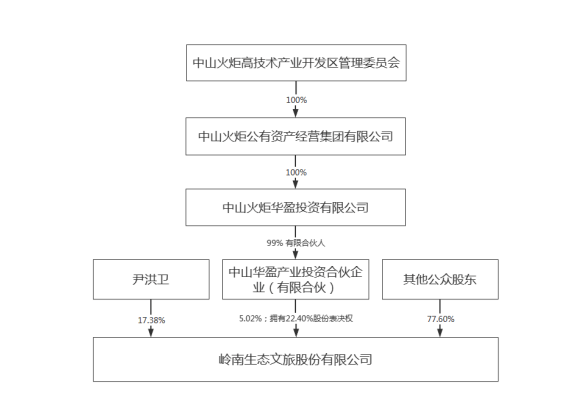

值得關注的是,中山火炬高技術產業開發區管委會為嶺南股份實際控制人。

受此影響,嶺南股份15日早盤一度觸及跌停0.84元/股。

不意外的違約

嶺南轉債違約并不意外,此前公司已經提示了多次風險。

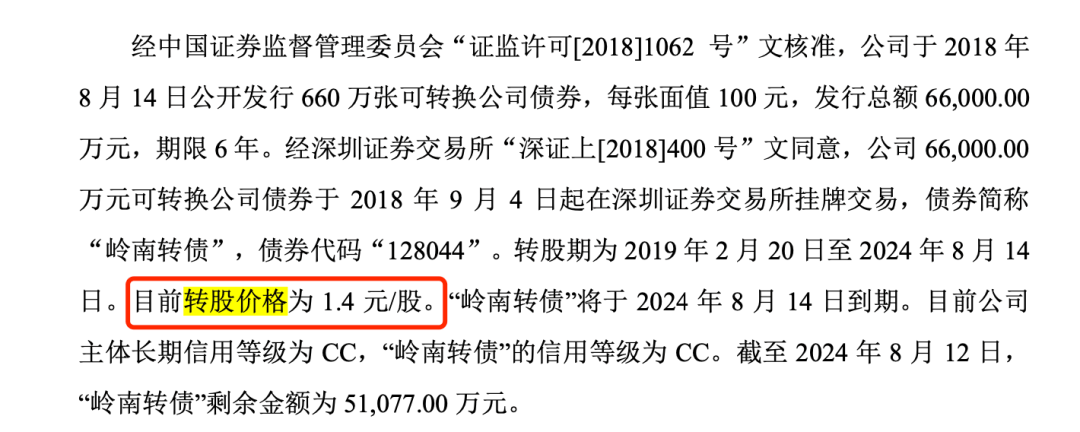

嶺南股份在2018年公開發行6.6億元嶺南轉債,并在2024年8月14日到期。根據募集說明書規定,“嶺南轉債”到期合計兌付價格為107元/張。

14日晚間,嶺南股份公告稱,截至8月13日,“嶺南轉債”剩余金額為4.89億元,公司現有貨幣資金無法償付“嶺南轉債”,“嶺南轉債”無法按期進行本息兌付。

“嶺南轉債”原定摘牌日為2024年8月15日(星期四)。現因“嶺南轉債”到期無法兌付本息,暫不在深圳證券交易所摘牌。目前公司已通過增加資產為“嶺南轉債”提供擔保。但增信資產變現具有不確定性。

嶺南股份表示,2024年5月以來,公司結合自身經營情況和貨幣資金現狀,多次在公司披露的有關“嶺南轉債”的公告文件中對公司可能存在的兌付風險進行了風險提示。近期,公司正在尋求包括催收應收賬款、變現資產,尋求股東或第三方支持合作等各種解決的渠道和方案,以保護債券持有人利益,目前正在多方推進,積極溝通,但后續進展具有較大不確定性。

“嶺南轉債”曾盤面“異動”

據披露,“嶺南轉債”最后交易日為2024年8月9日,最后轉股日為2024年8月14日,在停止交易后、轉股期結束前(即自2024年8月12日至2024年8月14日),“嶺南轉債”持有人仍可以依據約定的條件將“嶺南轉債”轉換為“嶺南股份”股票。

實際上,自2023年6月20日起,嶺南股份主體長期信用等級及“嶺南轉債”信用等級由AA-逐級調整為2024年8月2日的CC級。早在2024年8月7日,嶺南股份亦提示,嶺南轉債可能存在不能按期足額兌付本息的重大風險。更早前,2024年一季報顯示,公司貨幣資金期末余額僅為2.47億元。

但從“嶺南轉債”的交易來看,仍有資金“火中取栗”。在“嶺南轉債”最后交易日的2024年8月9日,“嶺南轉債”價格非但沒有下跌,甚至尾盤拉升至漲停板,以71.372元/張的價格收盤。

按照正常贖回,根據嶺南股份披露,公司將以可轉債票面面值上浮7%的價格(即到期本息合計兌付價格為107元/張)向投資者贖回全部未轉股的可轉債,即使8月9日以漲停板買入的投資者,可獲得近50%的收益。

若8月9日以漲停板買入的投資者選擇轉股,并在下一個交易日(8月12日)賣出“嶺南股份”股票,按照“嶺南轉債”面值100元/張,轉股價格為1.4元/股,即每張“嶺南轉債”可轉換71.43股嶺南股份股票,即使以8月12日嶺南股份股票跌停板1元/股“清倉”,亦可以微利“離場”。

據嶺南股份8月14日晚間公告,截至2024年8月13日,“嶺南轉債”剩余金額為4.90億元,按照“嶺南轉債”發債所募集的6.6億元,僅有1.7億元的資金“脫身”。

行業不佳且經營下滑

嶺南股份經營情況表現不佳,有一定行業的因素。

嶺南股份表示,近年來,因行業周期性波動及市場供需變化的影響,公司推進優化業務訂單結構及戰略布局調整,新增訂單不達預期;公司工程業務結算周期拉長、應收賬款回款延遲,資金偏緊制約了公司在建項目的施工進度;加上日常經營支出仍需維持,造成了公司資產負債率較高,盈利能力及償債能力持續下滑,存在流動性壓力。

2023年,公司營業總收入同比有所下降;公司的營業收入主要來自生態環境建設與修復業務和水務水環境治理業務,合計占營業收入的比重超過95.00%。2023年,公司實現營業收入21.30億元,同比下降17.08%,實現歸屬于上市公司股東的凈利潤為虧損10.96億元,經營活動產生的現金流量凈額為-2.79億元,資產負債率85.47%。

持續經營存重大不確定性,嶺南股份還遭出具非標審計報告。2024年4月30日,公司披露2023年年度審計報告,亞太(集團)會計師事務所(特殊普通合伙)(以下簡稱“亞太事務所”)對公司2023年度財務報告進行審計,考慮到公司持續虧損、債務負擔重及存在債務逾期未償還等因素,亞太事務所出具了帶持續經營重大不確定性的無保留意見審計報告。

嶺南股份稱,近期,公司正在尋求包括催收應收賬款、變現資產,尋求股東或第三方支持合作等各種解決的渠道和方案,以保護債券持有人利益,目前正在多方推進,積極溝通,但后續進展具有較大不確定性。

此前不少評級機構對于嶺南股份的困境均做出了分析。

8月2日,聯合資信調低了嶺南轉債的評級。聯合資信表示,2024年7月份以來,聯合資信持續向公司問詢“嶺南轉債”兌付資金準備情況,包括公司最新債務逾期情況、累計訴訟情況、銀行賬戶余額情況、應收賬款回款情況、資產變現情況以及控股股東可能提供的資金支持情況等,公司均未有明確回復,聯合資信未能獲取“嶺南轉債”相關償債計劃。

罕見國企轉債違約

在“嶺南轉債”無法按期進行本息兌付之前,已有搜特退債、鴻達退債、藍盾退債違約。但值得注意的是,相對于搜特退債、鴻達退債、藍盾退債,“嶺南轉債”的發債主體嶺南股份為國資背景。

2022年12月,中山火炬高技術產業開發區管委會成為嶺南股份實際控制人。

前期公告顯示,嶺南股份控股股東、實際控制人尹洪衛以及尹志揚、秦國權與華盈產業投資簽署了《附條件生效的股份轉讓協議》,華盈產業投資合計受讓嶺南股份股份約占公司總股本的5.00%。

同日,尹洪衛與華盈產業投資簽署了《股份表決權委托協議》,尹洪衛將其剩余嶺南股份的17.32%股份所對應的表決權委托給華盈產業投資行使。上述股份轉讓完成及表決權委托生效后,公司控股股東將由尹洪衛變更為華盈產業投資,實際控制人由尹洪衛變更為中山火炬高技術產業開發區管理委員會。

華西證券相關研報表示,往后看,若嶺南轉債最終未能按期兌付,信用資質較弱的個券很可能受到沖擊,尤其是基金重倉且價格相對較高的品種。

重拾信用風險

嶺南轉債的違約,讓市場再度關注起轉債信用風險。此前藍盾轉債違約、廣匯轉債退市已經給市場敲響了警鐘。

債券違約對于發行人而言影響不容小覷。嶺南股份表示,債務逾期事項可能會影響其他債權人對公司的信心,從而進一步減弱公司融資能力,加劇公司資金緊張局面。

目前嶺南股份正在全力籌措償債資金,如無法妥善解決,公司會因逾期債務面臨進一步的訴訟、仲裁、銀行賬戶被凍結、資產被凍結等事項,也可能需支付相關違約金、滯納金和罰息,將會影響公司的生產經營和業務開展,增加公司的財務費用,同時進一步加大公司資金壓力,并對公司本年度業績產生影響。

此外,公司債務逾期事項可能導致公司退市。如無法妥善解決,將影響公司在資本市場的聲譽,同時影響投資者對公司的信心,使公司股票價格低于1元。根據《深圳證券交易所股票上市規則(2024年修訂)》規定,在深圳證券交易所僅發行A股股票的上市公司,通過深圳證券交易所交易系統連續20個交易日的股票收盤價均低于1元,深圳證券交易所終止其股票上市交易。

財信證券分析師劉文蓉表示,盡管此前嶺南轉債發布預計不能兌付本息的公告,但嶺南轉債若最終實質違約,弱資質的低價券或將受到一定信用沖擊。民生證券譚逸鳴亦表示,嶺南轉債成為首個可轉債在正股退市前違約的案例,其影響將更為深遠,或將重塑當下弱資質轉債的市場格局及后續定價模式,關系到后續中低價轉債的價格演繹邏輯。

不過,也有機構人士持不同觀點。一位基金人士向記者表示,由于嶺南轉債提前釋放了違約的信號,同時可轉債市場調整已較為充分,此次影響更趨于情緒面。此前機構二季度已經開始重新審視可轉債信用問題。即便債券違約,未來仍有概率啟動重整或者應收賬款盤活等方式,彌補投資者損失。

嶺南股份表示,根據債券募集說明書規定,公司董事會將盡快召集債券持有人會議。

知情人士表示,對于未來債券的償付情況,首先關注中山國資未來是否會有所行動;其次,關注相關抵押資產變現情況。此外還需要關注未來通過法律途徑進行司法重整的概率。